Ако някой предложи да ви даде ,,безплатни пари" днес, бихте ли ги отказали? Най-вероятно не. За съжаление обаче точно това ще направите, ако не използвате по най-добрия начин вашия 401К пенсионен план чрез вашия работодател. Колкото повече слагате в него, толкова повече ,,безплатни пари" получавате като добавка от работодателя си. Наистина е толкова простичко.

Ето ги и трите най-изкушаващи облаги от тази инвестиционна програма:

- веднага щом започнете да събирате чрез 401К, вашата данъчна облагаемост ще спадне в зависимост от сумата, която заделяте;

- възможност да получите допълнителни 6% от своя работодател като допълнение към това, което сте сложили в този план;

- получавате възможност да избегнете данъци на всички пари и техните лихви, докато не започнете да теглите от тях, след като навършите 59 години и половина.

Най-хубавото в случая е, че отнема по-малко от 30 минути (ако трябва да сме по-точни, дори клони повече към 15 минути), за да се изберат правилните фондове и акции, преди да го оставим на автопилот да трупа капитали за нас за дълги години напред. А ето и 4 от най-често срещаните въпроси, зададени от клиенти.

Какъв е лимитът на парите, които мога да вкарвам в тази програма всяка година?

За 2014 година максималната сума, която може да се заделя към 401К, е $17,500, или $23,000, ако сте над 50-годишна възраст.

Какво става, ако не мога да си позволя да вкарвам максималната сума от $17,500 на година? Мога ли да вкарам по-малко и пак да взема „безплатните пари", които ми се полагат от работодателя като добавка?

Разбира се, че можете! Ако не можете да вкарвате по $17,500 (или $23,500, ако сте над 50-годишна възраст), тогава трябва да се стремите да заделяте поне 6%, за да можете да вземете допълнението от вашия работодател, което ви се полага. Не забравяйте обаче, че вашата работа може да предлага малко по-различни условия от процентите, споменати тук, или различна сума, която да се дава като добавка към това, което вече сте заделили от вашата заплата.

Би ли било правилно да слагам повече от 6% от заплатата си към тази програма, ако мога да си го позволя, или е по-добре да слагам останалите пари към друга пенсионна сметка?

Страхотен въпрос! Ако нямате проблем да слагате първите 6%, за да получите добавката, която ви предоставя работодателят, и имате още пари, които искате да заделите за пенсиониране - то тогава е най-добре да използвате отделна програма, като Roth IRA например. Така ще можете да избегнете всички данъци, които ще трябва да платите на събраното, и лихвите, след като се пенсионирате.

Какви видове фондове и акции трябва да избера за моята пенсионна програма?

Истината е, че няма правилен или грешен отговор на този въпрос, а всичко наистина зависи от това колко риск искате да поемете като инвеститор. Аз лично задавам на всички мои клиенти седем квалификационни въпроса, които ни дават много добра представа за това къде точно да инвестираме според техните предпочитания и моята експертиза.

Това ли е всичко, което трябва да се знае за 401К?

Това са основните неща, които повечето от хора трябва да знаят за този вид пенсионни планове. Не всички планове обаче са изградени по един и същ начин.

За тази цел съм изградил различни видове стратегии, които се прилагат специфично към всяка една промяна, която може да бъде наложена от работодател във всеки един момент. Този вид информация е достъпна само за клиенти и сътрудници.

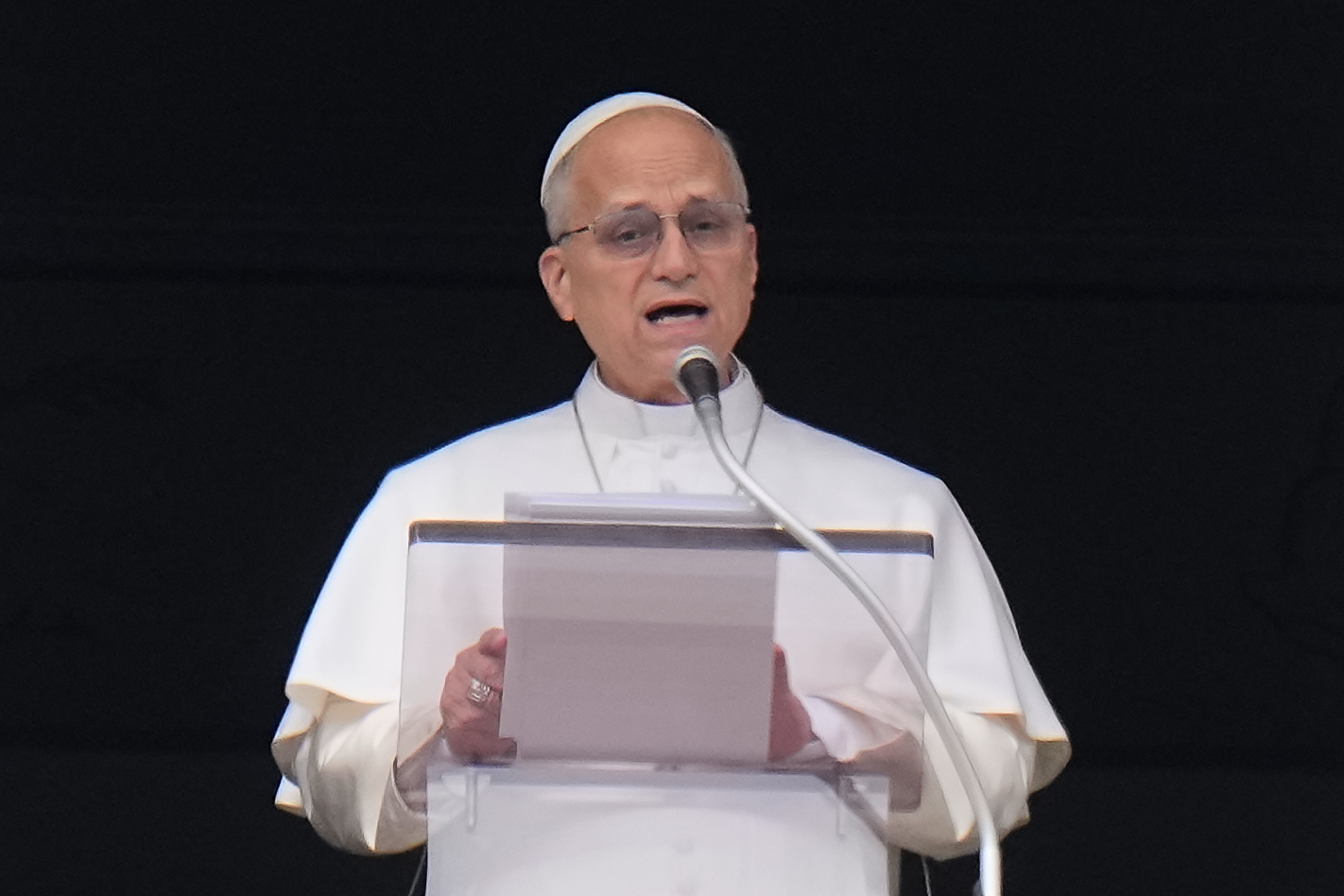

* С над $1,247,817 във финансови активи на клиенти и $52,398,500 в продажби на застрахователни полици за живот в последните 8 години като финансов съветник авторът е познат като един от най-търсените финансови специалисти и пенсионни консултанти измежду българската общност в Чикаго. Той е известен основно със своите максимално ефективни финансови стратегии, които позволяват на хората да намерят правилния път към пенсионирането и застраховането в Америка, без да подвежда клиентите си с нереални обещания.